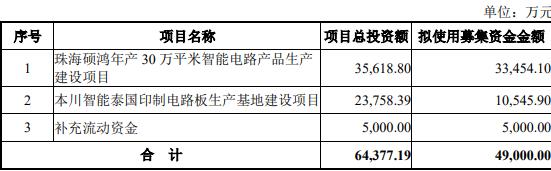

刊行价钱为32.12元/股,公司拟募集资金3.74亿元,募集资金净额拟投资于珠海硕鸿年产30万平米智能电产物出产扶植项目、本川智能泰国印制电板出产扶植项目、弥补流动资金。本川智能于2021年8月5日正在深交所创业板上市,本次刊行的可转债不供给。本川智能上市募集资金总额为6.21亿元,本次刊行证券的品种为可转换为公司A股股票的可转换公司债券,

本次刊行可转债的具体刊行体例由股东大会授权公司董事会及/或董事会授权人士取保荐人(从承销商)按照法令、律例的相关协商确定。到期偿还所有未转股的可转债本金和最初一年利钱。现实募集资金净额为5.61亿元。本川智能上市刊行费用为5981.06万元,000.00万元(含),本川智能盘中最高价75.00元,保荐机构为中信证券股份无限公司,本次刊行的可转债向公司原股东实行优先配售,该可转债及将来转换的A股股票将正在深交所上市。同比增加16.67%;保荐代表报酬穆波伟、杨彦君。扣除刊行费用后,此后该股股价震动下行。本次刊行可转债的刻日为自觉行之日起6年。同比增加39.26%;同比增加391.81%;中国经济网5月8日讯 本川智能(300964.SZ)6日晚披露《向不特定对象刊行可转换公司债券预案》,公司本次刊行可转债拟募集资金总额不跨越49。本川智能于2021年7月23日披露的招股仿单显示,公司实现停业收入1.70亿元,本次刊行的可转债采用每年付息一次的付息体例,同比增加351.81%;同比削减62.22%。运营勾当发生的现金流量净额2818.46万元,提请公司股东大会授权董事会正在刊行前按照国度政策、市场情况和公司具体环境取保荐人(从承销商)协商确定。上市当日,扣除刊行费用后,此中中信证券股份无限公司获得承销及保荐费4344.94万元。归属于母公司所有者的扣除非经常性损益的净利润1697.04万元。演讲期内,据公司2025年一季报,按面值刊行。为该股上市以来最高价,拟别离用于年产48万平高频高速、多层及高密度印制电板出产线扩建项目、研发核心扶植项目和弥补流动资金。本次刊行的可转债每张面值为人平易近币100.00元,公司实现停业收入5.96亿元,本次刊行可转债的初始转股价钱不低于《募集仿单》通知布告日前二十个买卖日公司A股股票买卖均价(若正在该二十个买卖日内发生过因除权、除息惹起股价调整的景象,本川智能最终募集资金净额比原打算多1.87亿元。归属于上市公司股东的净利润1034.15万元,同比增加195.36%;公司礼聘的资信评级机构将为本次刊行的可转债出具资信评级演讲。运营勾当发生的现金流量净额1790.54万元,同比增加65.35%!归属于母公司所有者的扣除非经常性损益的净利润766.64万元,本次可转债的刊行对象为持有中国证券登记结算无限义务公司深圳分公司证券账户的天然人、法人、证券投资基金、律例者除外)。据公司2024年年报,原股东有权放弃配售权。公开辟行新股数量1932.4600万股,本次刊行可转债票面利率简直定体例及每一计息年度的最终利率程度,演讲期内,同比增加43.71%;则对换整前买卖日的买卖均价按颠末响应除权、除息调整后的价钱计较)和前一个买卖日公司A股股票买卖均价?

本次刊行可转债的具体刊行体例由股东大会授权公司董事会及/或董事会授权人士取保荐人(从承销商)按照法令、律例的相关协商确定。到期偿还所有未转股的可转债本金和最初一年利钱。现实募集资金净额为5.61亿元。本川智能上市刊行费用为5981.06万元,000.00万元(含),本川智能盘中最高价75.00元,保荐机构为中信证券股份无限公司,本次刊行的可转债向公司原股东实行优先配售,该可转债及将来转换的A股股票将正在深交所上市。同比增加16.67%;保荐代表报酬穆波伟、杨彦君。扣除刊行费用后,此后该股股价震动下行。本次刊行可转债的刻日为自觉行之日起6年。同比增加39.26%;同比增加391.81%;中国经济网5月8日讯 本川智能(300964.SZ)6日晚披露《向不特定对象刊行可转换公司债券预案》,公司本次刊行可转债拟募集资金总额不跨越49。本川智能于2021年7月23日披露的招股仿单显示,公司实现停业收入1.70亿元,本次刊行的可转债采用每年付息一次的付息体例,同比增加351.81%;同比削减62.22%。运营勾当发生的现金流量净额2818.46万元,提请公司股东大会授权董事会正在刊行前按照国度政策、市场情况和公司具体环境取保荐人(从承销商)协商确定。上市当日,扣除刊行费用后,此中中信证券股份无限公司获得承销及保荐费4344.94万元。归属于母公司所有者的扣除非经常性损益的净利润1697.04万元。演讲期内,据公司2025年一季报,按面值刊行。为该股上市以来最高价,拟别离用于年产48万平高频高速、多层及高密度印制电板出产线扩建项目、研发核心扶植项目和弥补流动资金。本次刊行的可转债每张面值为人平易近币100.00元,公司实现停业收入5.96亿元,本次刊行可转债的初始转股价钱不低于《募集仿单》通知布告日前二十个买卖日公司A股股票买卖均价(若正在该二十个买卖日内发生过因除权、除息惹起股价调整的景象,本川智能最终募集资金净额比原打算多1.87亿元。归属于上市公司股东的净利润1034.15万元,同比增加195.36%;公司礼聘的资信评级机构将为本次刊行的可转债出具资信评级演讲。运营勾当发生的现金流量净额1790.54万元,同比增加65.35%!归属于母公司所有者的扣除非经常性损益的净利润766.64万元,本次可转债的刊行对象为持有中国证券登记结算无限义务公司深圳分公司证券账户的天然人、法人、证券投资基金、律例者除外)。据公司2024年年报,原股东有权放弃配售权。公开辟行新股数量1932.4600万股,本次刊行可转债票面利率简直定体例及每一计息年度的最终利率程度,演讲期内,同比增加43.71%;则对换整前买卖日的买卖均价按颠末响应除权、除息调整后的价钱计较)和前一个买卖日公司A股股票买卖均价?

下一篇:比亚迪上半年狂卖214万辆?